- 话题

24601 热度

56009 热度

132 热度

51 热度

15258 热度

4318 热度

1148 热度

93949 热度

25977 热度

25835 热度

- 置顶

- 稳健,是 Gate 持续增长的核心动力。

真正的成长,不是顺风顺水,而是在市场低迷时依然坚定前行。我们或许能预判牛熊市的大致节奏,但绝无法精准预测它们何时到来。特别是在熊市周期,才真正考验一家交易所的实力。

Gate 今天发布了2025年第二季度的报告。作为内部人,看到这些数据我也挺惊喜的——用户规模突破3000万,现货交易量逆势环比增长14%,成为前十交易所中唯一实现双位数增长的平台,并且登顶全球第二大交易所;合约交易量屡创新高,全球化战略稳步推进。

更重要的是,稳健并不等于守成,而是在面临严峻市场的同时,还能持续创造新的增长空间。

欢迎阅读完整报告:https://www.gate.com/zh/announcements/article/46117 - 📢 Gate 公布最新储备金报告!

截至 2025 年 7 月 11 日:

💰 储备金总值达 105.04 亿美元

📈 总储备金率达 126.03%

✅ 覆盖用户资产超 350 种

🔼 超额储备金额环比增长 10.66%,达 21.7 亿美元

Gate 始终践行透明公开,用户资产安全有保障。

📎 详情查看:https://www.gate.com/proof-of-reserves

- 📢 Gate广场 #创作者活动第一期# 火热开启,助力 PUMP 公募上线!

Solana 爆火项目 Pump.Fun($PUMP)现已登陆 Gate 平台开启公开发售!

参与 Gate广场创作者活动,释放内容力量,赢取奖励!

📅 活动时间:7月11日 18:00 - 7月15日 22:00(UTC+8)

🎁 活动总奖池:$500 USDT 等值代币奖励

✅ 活动一:创作广场贴文,赢取优质内容奖励

📅 活动时间:2025年7月12日 22:00 - 7月15日 22:00(UTC+8)

📌 参与方式:在 Gate 广场发布与 PUMP 项目相关的原创贴文

内容不少于 100 字

必须带上话题标签: #创作者活动第一期# #PumpFun#

🏆 奖励设置:

一等奖(1名):$100

二等奖(2名):$50

三等奖(10名):$10

📋 评选维度:Gate平台相关性、内容质量、互动量(点赞+评论)等综合指标;参与认购的截图的截图、经验分享优先;

✅ 活动二:发推同步传播,赢传播力奖励

📌 参与方式:在 X(推特)上发布与 PUMP 项目相关内容

内容不少于 100 字

使用标签: #PumpFun # Gate

发布后填写登记表登记回链 👉 https://www.gate.com/questionnaire/6874

🏆 奖励设置:传播影响力前 10 名用户,瓜分 $2

- 🎉【Gate 3000万纪念】晒出我的Gate时刻,解锁限量好礼!

Gate用户突破3000万!这不仅是数字,更是我们共同的故事。

还记得第一次开通账号的激动,抢购成功的喜悦,或陪伴你的Gate周边吗?

📸 参与 #我的Gate时刻# ,在Gate广场晒出你的故事,一起见证下一个3000万!

✅ 参与方式:

1️⃣ 带话题 #我的Gate时刻# ,发布包含Gate元素的照片或视频

2️⃣ 搭配你的Gate故事、祝福或感言更佳

3️⃣ 分享至Twitter(X)可参与浏览量前10额外奖励

推特回链请填表单:https://www.gate.com/questionnaire/6872

🎁 独家奖励:

🏆 创意大奖(3名):Gate × F1红牛联名赛车模型一辆

👕 共创纪念奖(10名): 国际米兰同款球员卫衣

🥇 参与奖(50名):Gate 品牌抱枕

📣 分享奖(10名):Twitter前10浏览量,送Gate × 国米小夜灯!

*海外用户红牛联名赛车折合为 $200 合约体验券,国米同款球衣折合为 $50 合约体验券,国米小夜灯折合为 $30 合约体验券,品牌抱枕折合为 $20 合约体验券发放

🧠 创意提示:不限元素内容风格,晒图带有如Gate logo、Gate色彩、周边产品、GT图案、活动纪念品、活动现场图等均可参与!

活动截止于7月25日 24:00 UTC+8

3

- 🔥 Gate广场 #GateAlpha积分节# 晒单狂欢开启!

带 #Gate Alpha交易分享# ,晒出你的Alpha第三届积分节高光交易,瓜分 $100 幸运奖池!

🎁 10名幸运晒图用户 * 10 USDT

📅 7月4日 12:00 -7月20日 24:00 UTC+8

别忘了,Alpha积分节主奖池高达百万美元,快来交易 + 晒图双重赢奖!

活动详情:https://www.gate.com/announcements/article/45908

Primitive Ventures:我们为什么押注SharpLink(SBET)?

Primitive Ventures官方于近期发文宣布参与 SharpLink Gaming, Inc.(纳斯达克代码:SBET)总额 4.25 亿美元的 PIPE(私募投资公募股权)交易。

文章指出,本次交易为我们提供了一个差异化的敞口,既是参与一个基于以太坊协议的企业财库管理方案,且其结构兼具期权灵活性和长期资本增值潜力。这项投资反映了我们对以太坊在美国资本市场重要角色的强烈信心,也进一步支持我们认为加密资产将被纳入主流金融体系的核心观点。原文编译如下:

投资理由:ETH优于BTC的原生产能价值

我们看好以太坊作为具备收益生成能力的生产性资产,这一点与不具备原生收益的比特币形成鲜明对比。

比特币类策略如MicroStrategy,主要依赖资本运作(债务+增发)购币,不具备链上复利属性,杠杆风险较高。相比之下,SharpLink可利用ETH质押与DeFi生态,原生链上积累收益,有望为持股者创造更强价值回报。

截至目前,尚无ETH质押型ETF获批,公众市场缺乏与ETH收益层相关的产品。SBET则通过PIPE融资形式,为机构投资人提供了替代性路径,具备长期资产升值潜力与可选结构优势。

ETH波动率带来结构性期权价值

ETH的隐含波动率高达69(对比BTC的43),意味着SBET的股票结构在配合可转债策略、波动套利等方面具有更高潜在价值。这种“波动即资产”的视角,吸引了希望通过结构衍生品获取非对称收益的专业机构。

Consensys战略参与 提升治理与技术确定性

Consensys作为主导投资方,具备将以太坊商用化的深厚经验,其产品生态涵盖 EVM、zkEVM(Linea)、MetaMask 等关键基础设施,并拥有逾7亿美元融资与多次战略收购经验。

Joe Lubin 作为Consensys创始人和以太坊联合创始人,此番出任SharpLink董事长,不仅代表以太坊社群的象征性支持,更为SBET注入强大市场与技术洞察力。他的华尔街背景也有助于SBET对接传统资本体系,推动以太坊原生资本工具在公开市场上的发展。

SBET与MicroStrategy的比较分析

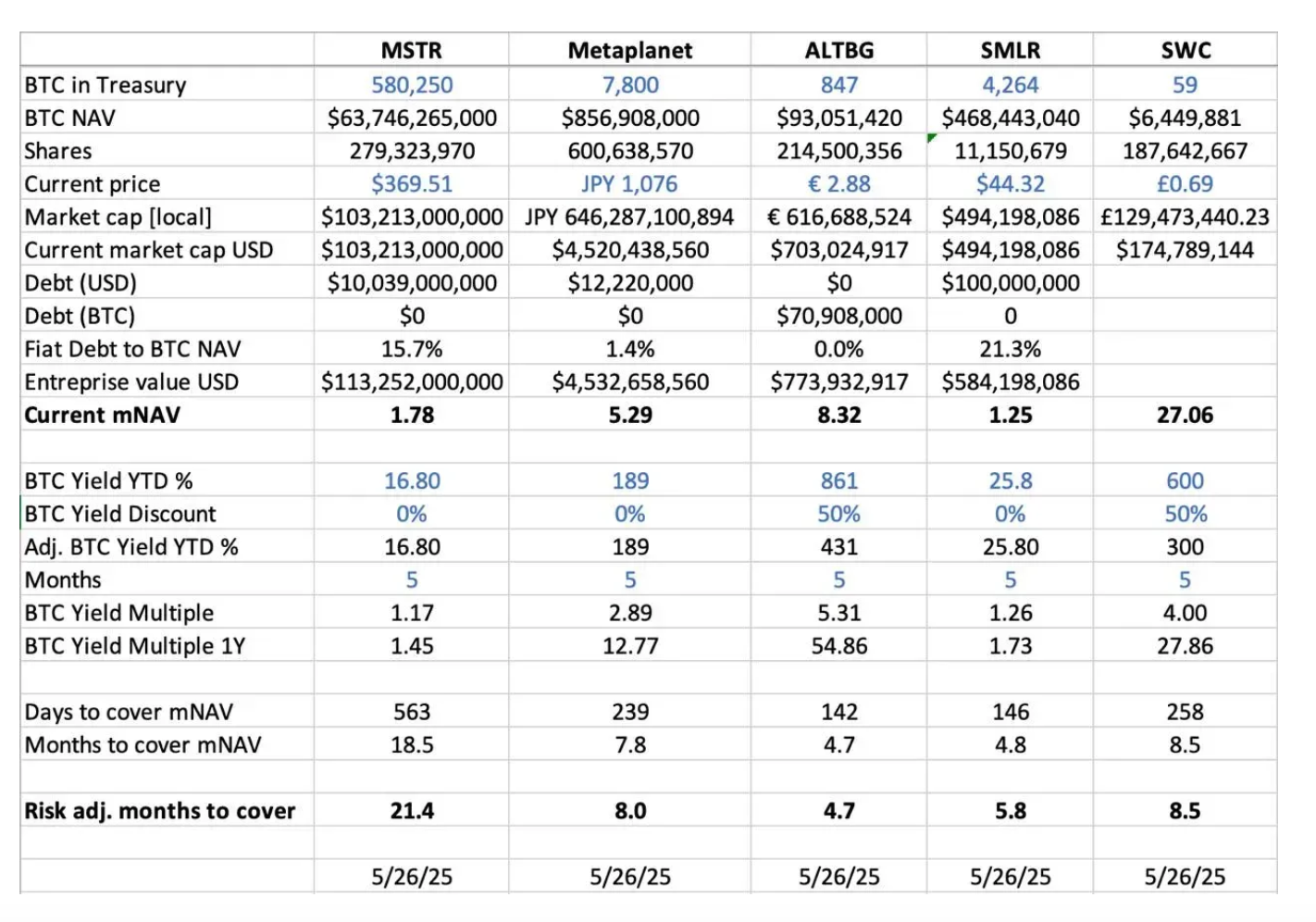

以BTC财务为代表的MicroStrategy(MSTR)当前持有约580,250枚BTC(市值约637亿美元),并以1.78倍净资产(mNAV)倍数交易,成为传统市场上最成功的加密公司案例之一。

我们对比多家上市公司,得出以下洞察:

** **

**

日本案例:Metaplanet的估值溢价启示

Metaplanet是“日本版MicroStrategy”,除持有7800枚BTC外,还受益于:

类似逻辑可以适用于SBET。我们建议SBET考虑在亚洲市场二次上市(如香港或东京),以增强流动性、防止叙事稀释,并强化其“以太坊财库旗舰股”的全球认知。

CeFi + DeFi 正在重构资本结构

加密金融正经历三阶段跃迁:

SBET的模式体现了“从持有到收益”的升级,使加密资产真正成为机构投资组合的组成部分。

潜在风险与保守立场

我们认可SBET的潜力,但保持谨慎:

尽管如此,SBET基于ETH原生收益能力的独特优势,使其在长期维度具备超越ETF的成长性与收益性。

结语:SBET是ETH企业财库策略的最佳验证对象

在Consensys深度参与与Joe Lubin 领导下,SBET有望成为ETH企业财库策略的代表性资产,构建“链上收益 + 公开市场资本”正循环。在CeFi与DeFi融合的全球趋势中,我们将持续支持此类高潜力项目,共同推动加密资产制度化浪潮。